중국 비료 시장 규모

| 아이콘 | 할아버지 | 가치관 |

|---|---|---|

|

|

학습 기간 | 2016 - 2030 |

|

|

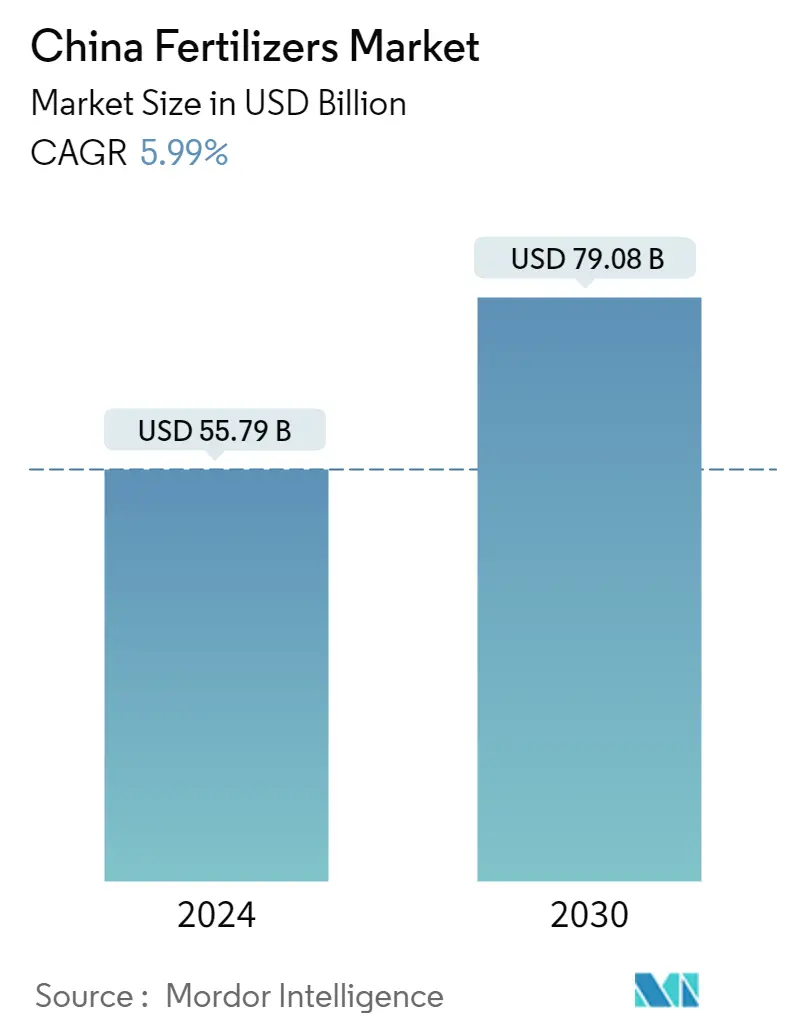

시장 규모(2024년) | USD 55.79 십억 |

|

|

시장 규모(2030년) | USD 79.08 십억 |

|

|

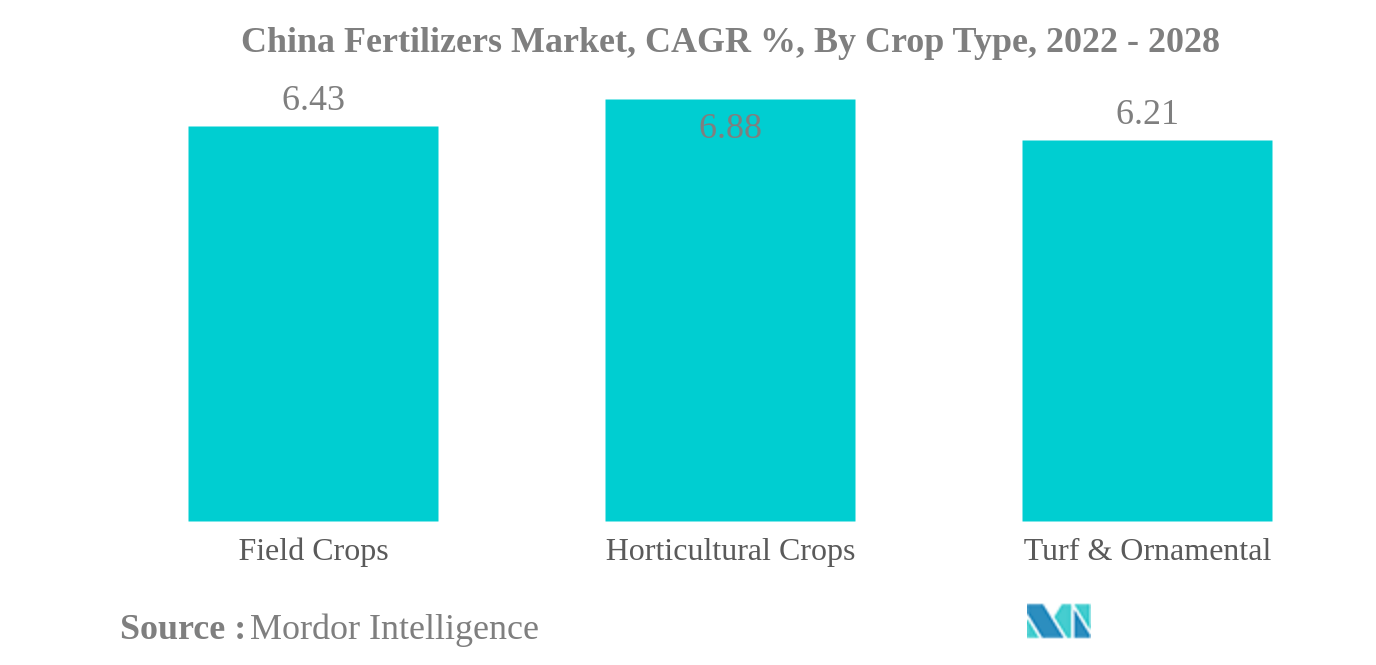

작물 유형별 최대 점유율 | 들판 작물 |

|

|

CAGR(2024~2030) | 5.99 % |

|

|

작물 유형별 가장 빠른 성장 | 원예 작물 |

주요 선수 |

||

|

|

||

|

*면책조항: 주요 플레이어는 특별한 순서 없이 정렬되었습니다. |

중국 비료 시장 분석

중국 비료 시장 규모는 55.79년에 2024억 79.08천만 달러로 추산되며, 예측 기간(2030~5.99) 동안 연평균 성장률(CAGR) 2024%로 성장하여 2030년까지 XNUMX억 XNUMX천만 달러에 이를 것으로 예상됩니다.

- 제품별 가장 빠르게 성장하는 세그먼트 - TSP : TSP는 비암모늄인산비료 중에서 인산함량이 높은 비료입니다. 그래서. 단일 공급원으로 인산염이 필요한 상황에 가장 적합합니다.

- 작물 유형별 최대 세그먼트 - 들판 작물 : 밭작물 재배는 전국 농경지의 약 74%를 차지하며, 전체 비료 소비량의 78.4%를 차지한다.

- Specialty 유형별 가장 빠른 성장 - SRF : SRF는 수확기 내내 토양에 양분을 정확하게 방출하여 양분의 침출을 줄여 토양과 환경에 안전합니다.

- 애플리케이션 모드별 최대 세그먼트 - 흙 : 기존의 비료 시비 방식으로 별도의 장비 없이 시비할 수 있습니다. 이 적용 방법은 식물 건강과 토양 비옥도를 모두 향상시킵니다.

중국 비료 시장 동향

이 섹션에서는 연구 전문가에 따라 중국 비료 시장을 형성하는 주요 시장 동향을 다룹니다.

들판 작물은 작물 유형별로 가장 큰 부문입니다.

- 윤작 없이 계속되는 장기간 경작으로 인해 농지의 비옥도는 고갈되었고 더 부족해졌으며 특히 중국 남부 지역에서 비료의 필요성이 증가했습니다. 환경 오염에 대한 우려가 커지면서 농작물에 지속 가능한 비료에 대한 수요가 증가하고 있습니다.

- 들판 작물은 종종 가장 큰 질소 비료를 사용합니다. 광범위한 재배로 인해 곡물과 곡류는 토양 영양분을 고갈시키고 이를 보충하기 위해 추가 비료를 시용해야 합니다. 74.4년 전체 농작물 비료 시장 가치의 약 25.6%는 일반비료, 특수비료는 약 2021%를 차지했다.

- 원예 작물은 24.8년 내내 재배되며 수용성 및 액체 비료의 사용을 장려하는 스프링클러 및 점적 관개와 같은 우수한 관수 방법의 혜택을 받기 때문에 야외 작물보다 특수 비료를 더 많이 사용합니다. 2021년 원예 작물에 사용되는 비료 시가의 약 XNUMX%가 특수 비료로 구성되었습니다.

- 2021년에는 전체 비료 시장의 1% 미만이 잔디 및 관상용 제품으로 구성되었습니다. 최근 몇 년 동안 정부는 자급자족을 더욱 강조하고 부문별 성장을 지원할 것으로 예상되는 온실에서 관상용 꽃 생산과 같은 여러 가지 방법을 확립했습니다.

- 따라서 밭작물의 수요 증가와 관상용 수입 감소를 위한 자급자족에 대한 관심 증가로 인해 예측 기간 동안 부문별 성장이 촉진될 것으로 예상됩니다. 이 나라는 비료의 주요 생산국입니다.

중국 비료 산업 개요

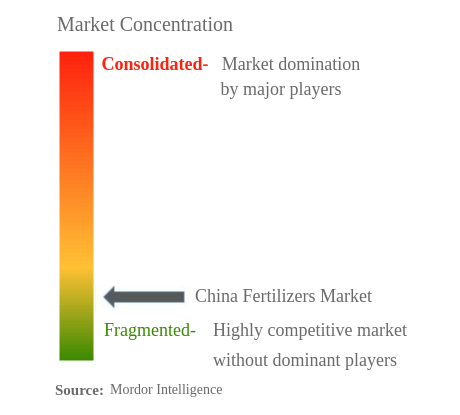

중국 비료 시장은 세분화되어 상위 13.34개 회사가 XNUMX%를 차지합니다. 이 시장의 주요 업체는 Henan XinlianXin Chemicals Group Company Limited, Israel Chemicals Ltd, Sinofert Holding Ltd, Xinyangfeng Agricultural Technology Co., Ltd. 및 Yara International(알파벳순으로 정렬)입니다.

중국 비료 시장 리더

허난성 XinlianXin Chemicals Group Company Limited

이스라엘 화학 회사

시노퍼트 홀딩 주식회사

Xinyangfeng 농업 기술 Co., Ltd.

야라 인터내셔널

*면책조항: 주요 플레이어는 특별한 순서 없이 정렬되었습니다.

중국 비료 시장 뉴스

- 2022년 XNUMX월: ICL은 600,000년에 톤당 700,000달러에 각각 2022미터톤과 590미터톤의 탄산칼륨을 공급하기로 인도 및 중국의 고객과 프레임워크 계약을 체결했습니다.

- 2월 2022: ICL은 유황으로 코팅된 요소와 생분해성 고분자 막(Poly-S) 또는 인과 칼륨이 결합된 수지 코팅된 질소(PACE)를 포함하는 잔디 관리 비료를 출시했습니다. 이렇게 하면 제어되지 않는 충격 증가를 방지할 수 있으며, 이는 잔디를 깎는 데 드는 노력이 줄어듦을 의미합니다. 비료는 특히 사용하기 쉽고 안전한 것으로 간주되며 로봇 잔디 깎는 기계에 적합합니다.

- 2020년 XNUMX월: ICL GROUP LTD는 유럽과 아시아의 고객과 농부들에게 폴리설페이트 비료 제품 공급에 관한 계약을 체결했습니다.

중국 비료 시장 보고서 - 목차

1. 요약 및 주요 결과

2. 보고서 제안

3. 소개

3.1. 연구 가정 및 시장 정의

3.2. 연구 범위

3.3. 연구 방법론

4. 주요 산업 동향

4.1. 주요 작물 유형의 면적

4.2. 평균 영양소 적용률

4.3. 규제 프레임 워크

4.4. 가치 사슬 및 유통 채널 분석

5. 시장 세분화

5.1. 유형

5.1.1. 복잡한

5.1.2. 스트레이트

5.1.2.1. 미량 영양소

5.1.2.1.1. 붕소

5.1.2.1.2. 구리

5.1.2.1.3. 철

5.1.2.1.4. 망간

5.1.2.1.5. 몰리브덴

5.1.2.1.6 아연

5.1.2.1.7. 기타

5.1.2.2. 질소

5.1.2.2.1. 요소

5.1.2.2.2. 기타

5.1.2.3. 인산염

5.1.2.3.1. 튐

5.1.2.3.2. 지도

5.1.2.3.3. SSP

5.1.2.3.4. TSP

5.1.2.3.5. 기타

5.1.2.4. 칼륨

5.1.2.4.1. 대걸레

5.1.2.4.2. 예규

5.1.2.4.3. 기타

5.1.2.5. XNUMX차 다량 영양소

5.1.2.5.1. 칼슘

5.1.2.5.2. 마그네슘

5.1.2.5.3. 유황

5.2. 양식

5.2.1. 전통적인

5.2.2. 전문

5.2.2.1. CRF

5.2.2.2. 액체 비료

5.2.2.3. SRF

5.2.2.4. 수용성

5.3. 애플리케이션 모드

5.3.1. 비료

5.3.2. 엽면

5.3.3. 토양

5.4. 자르기 유형

5.4.1. 농작물

5.4.2. 원예 작물

5.4.3. 잔디 및 관상용

6. 경쟁 구도

6.1. 주요 전략적 움직임

6.2. 시장 점유율 분석

6.3. 회사 풍경

6.4. 회사 개요

6.4.1. Compo 전문가 GmbH

6.4.2. 코로만델인터내셔널

6.4.3. 허베이 Monband 수용성 비료 Co. Ltd

6.4.4. 허베이 Sanyuanjiuqi 비료 Co., Ltd.

6.4.5. 허난성 XinlianXin Chemicals Group Company Limited

6.4.6. 이스라엘 화학 회사

6.4.7. 시노퍼트 홀딩 주식회사

6.4.8. 소시에다드 키미카 이 미네라(SQM)

6.4.9. Xinyangfeng 농업 기술 Co., Ltd.

6.4.10. 야라인터내셔널

7. 비료 CEO를 위한 핵심 전략적 질문

8. 부록

8.1. 글로벌 개요

8.1.1. 개요

8.1.2. 포터의 XNUMX가지 힘 프레임워크

8.1.3. 글로벌 가치 사슬 분석

8.1.4. 시장 역학(DRO)

8.2. 출처 및 참조

8.3. 표 및 그림 목록

8.4. 주요 통찰력

8.5. 데이터 팩

8.6. 용어집

표 및 그림 목록

- 그림 1 :

- 중국 시장, 면적 전년 대비 성장률, 2016-2021

- 그림 2 :

- 중국 시장, 면적 전년 대비 성장률, 2016-2021

- 그림 3 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 4 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 5 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 6 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 7 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 8 :

- 중국 시장, 볼륨 전년 대비 성장률, 2021-2021

- 그림 9 :

- 중국 비료 시장, 양, 미터톤, 2016-2028년

- 그림 10 :

- 중국 비료 시장, 가치, USD, 2016-2028

- 그림 11 :

- 중국 비료 시장, 유형, 양, 미터톤, 2016-2028년

- 그림 12 :

- 중국 비료 시장, 유형, 가치, USD, 2016-2028년

- 그림 13 :

- 중국 비료 시장, 볼륨 점유율(%), 유형별, 2016-2028

- 그림 14 :

- 중국 비료 시장, 가치 점유율(%), 유형별, 2016-2028

- 그림 15 :

- 중국 비료 시장(2016-2028년, 유형, 복합성, 미터톤별)

- 그림 16 :

- 중국 비료 시장, 유형, 복합, USD, 2016-2028년

- 그림 17 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 18 :

- 2016-2028년 영양소, 부피, 미터톤별 중국 비료 시장

- 그림 19 :

- 중국 비료 시장, 영양소, 가치, USD, 2016-2028년

- 그림 20 :

- 중국 비료 시장, 양분 점유율(%), 영양소별, 2016-2028년

- 그림 21 :

- 중국 비료 시장, 가치 점유율(%), 영양소별, 2016-2028

- 그림 22 :

- 중국 비료 시장, 제품별, 양, 미터톤, 2016-2028년

- 그림 23 :

- 중국 비료 시장, 제품, 가치, USD, 2016-2028년

- 그림 24 :

- 중국 비료 시장, 볼륨 점유율(%), 제품별, 2016-2028년

- 그림 25 :

- 중국 비료 시장, 가치 점유율(%), 제품별, 2016-2028년

- 그림 26 :

- 중국 비료 시장, 제품별, 붕소, 미터톤, 2016-2028년

- 그림 27 :

- 중국 비료 시장, 제품별, BORON, USD, 2016-2028년

- 그림 28 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 29 :

- 중국 비료 시장, 제품별, 구리, 미터톤, 2016-2028년

- 그림 30 :

- 중국 비료 시장, 제품별, 구리, USD, 2016-2028년

- 그림 31 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 32 :

- 중국 비료 시장, 제품별, 철, 미터톤, 2016-2028년

- 그림 33 :

- 중국 비료 시장, 제품별, 철, USD, 2016-2028년

- 그림 34 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 35 :

- 중국 비료 시장, 제품별, 망간, 미터톤, 2016-2028년

- 그림 36 :

- 중국 비료 시장, 제품별, 망간, USD, 2016-2028년

- 그림 37 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 38 :

- 중국 비료 시장, 제품별, 몰리브덴, 미터톤, 2016-2028년

- 그림 39 :

- 중국 비료 시장, 제품별, 몰리브덴, USD, 2016-2028년

- 그림 40 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 41 :

- 중국 비료 시장, 제품별, 아연, 미터톤, 2016-2028년

- 그림 42 :

- 중국 비료 시장, 제품별, 아연, USD, 2016-2028년

- 그림 43 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 44 :

- 중국 비료 시장, 제품별, 기타, 미터톤, 2016-2028년

- 그림 45 :

- 중국 비료 시장, 제품별, 기타, USD, 2016-2028년

- 그림 46 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 47 :

- 중국 비료 시장, 제품별, 양, 미터톤, 2016-2016년

- 그림 48 :

- 중국 비료 시장, 제품, 가치, USD, 2016-2016년

- 그림 49 :

- 중국 비료 시장, 볼륨 점유율(%), 제품별, 2016-2016년

- 그림 50 :

- 중국 비료 시장, 가치 점유율(%), 제품별, 2016-2016년

- 그림 51 :

- 중국 비료 시장, 제품, 요소, 미터톤, 2016-2028년

- 그림 52 :

- 중국 비료 시장, 제품, 요소, USD, 2016-2028년

- 그림 53 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 54 :

- 중국 비료 시장, 제품별, 기타, 미터톤, 2016-2028년

- 그림 55 :

- 중국 비료 시장, 제품별, 기타, USD, 2016-2028년

- 그림 56 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 57 :

- 중국 비료 시장, 제품별, 양, 미터톤, 2016-2028년

- 그림 58 :

- 중국 비료 시장, 제품, 가치, USD, 2016-2028년

- 그림 59 :

- 중국 비료 시장, 볼륨 점유율(%), 제품별, 2016-2028년

- 그림 60 :

- 중국 비료 시장, 가치 점유율(%), 제품별, 2016-2028년

- 그림 61 :

- 중국 비료 시장, 제품별, DAP, METRIC TON, 2016-2028

- 그림 62 :

- 중국 비료 시장, 제품별, DAP, USD, 2016-2028년

- 그림 63 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 64 :

- 중국 비료 시장, 제품별, 지도, METRIC TON, 2016-2028

- 그림 65 :

- 중국 비료 시장, 제품별, 지도, USD, 2016-2028년

- 그림 66 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 67 :

- 중국 비료 시장, 제품별, SSP, METRIC TON, 2016-2028

- 그림 68 :

- 중국 비료 시장, 제품별, SSP, USD, 2016-2028년

- 그림 69 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 70 :

- 중국 비료 시장, 제품별, TSP, 미터톤, 2016-2028년

- 그림 71 :

- 중국 비료 시장, 제품별, TSP, USD, 2016-2028년

- 그림 72 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 73 :

- 중국 비료 시장, 제품별, 기타, 미터톤, 2016-2028년

- 그림 74 :

- 중국 비료 시장, 제품별, 기타, USD, 2016-2028년

- 그림 75 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 76 :

- 중국 비료 시장, 제품별, 양, 미터톤, 2016-2028년

- 그림 77 :

- 중국 비료 시장, 제품, 가치, USD, 2016-2028년

- 그림 78 :

- 중국 비료 시장, 볼륨 점유율(%), 제품별, 2016-2028년

- 그림 79 :

- 중국 비료 시장, 가치 점유율(%), 제품별, 2016-2028년

- 그림 80 :

- 중국 비료 시장, 제품별, MOP, METRIC TON, 2016-2028

- 그림 81 :

- 중국 비료 시장, 제품별, MOP, USD, 2016-2028년

- 그림 82 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 83 :

- 중국 비료 시장, 제품별, SOP, METRIC TON, 2016-2028

- 그림 84 :

- 중국 비료 시장, 제품별, SOP, USD, 2016-2028년

- 그림 85 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 86 :

- 중국 비료 시장, 제품별, 기타, 미터톤, 2016-2028년

- 그림 87 :

- 중국 비료 시장, 제품별, 기타, USD, 2016-2028년

- 그림 88 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 89 :

- 중국 비료 시장, 제품별, 양, 미터톤, 2016-2028년

- 그림 90 :

- 중국 비료 시장, 제품, 가치, USD, 2016-2028년

- 그림 91 :

- 중국 비료 시장, 볼륨 점유율(%), 제품별, 2016-2028년

- 그림 92 :

- 중국 비료 시장, 가치 점유율(%), 제품별, 2016-2028년

- 그림 93 :

- 중국 비료 시장, 제품별, 칼슘, 미터톤, 2016-2028년

- 그림 94 :

- 중국 비료 시장, 제품별, 칼슘, USD, 2016-2028년

- 그림 95 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 96 :

- 중국 비료 시장, 제품별, 마그네슘, 미터톤, 2016-2028년

- 그림 97 :

- 중국 비료 시장, 제품별, 마그네슘, USD, 2016-2028년

- 그림 98 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 99 :

- 중국 비료 시장, 제품별, 황, 미터톤, 2016-2028년

- 그림 100 :

- 중국 비료 시장, 제품별, 유황, USD, 2016-2028년

- 그림 101 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 102 :

- 중국 비료 시장, 형태별, 부피, 미터톤, 2016-2028년

- 그림 103 :

- 중국 비료 시장, 형태별, 가치, USD, 2016-2028년

- 그림 104 :

- 중국 비료 시장, 볼륨 점유율(%), 양식별, 2016-2028

- 그림 105 :

- 중국 비료 시장, 가치 점유율(%), 양식별, 2016-2028년

- 그림 106 :

- 중국 비료 시장, 형태별, 기존, 미터톤, 2016-2028년

- 그림 107 :

- 중국 비료 시장, 형태별, 기존, USD, 2016-2028년

- 그림 108 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 109 :

- 중국 비료 시장, 특수 유형, 양, 미터톤, 2016-2028년

- 그림 110 :

- 중국 비료 시장, 특수 유형, 가치, USD, 2016-2028년

- 그림 111 :

- 중국 비료 시장, 볼륨 점유율(%), 특수 유형별, 2016-2028

- 그림 112 :

- 중국 비료 시장, 가치 점유율(%), 특수 유형별, 2016-2028년

- 그림 113 :

- 중국 비료 시장, 특수 유형별, CRF, 미터톤, 2016-2028년

- 그림 114 :

- 특수 유형별 중국 비료 시장, CRF, USD, 2016-2028

- 그림 115 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 116 :

- 중국 비료 시장, 특수 유형별, 액체 비료, 미터톤, 2016-2028년

- 그림 117 :

- 중국 비료 시장, 특수 유형별, 액체 비료, USD, 2016-2028

- 그림 118 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 119 :

- 중국 비료 시장, 특수 유형, SRF, 미터톤, 2016-2028년

- 그림 120 :

- 중국 비료 시장, 특수 유형별, SRF, USD, 2016-2028년

- 그림 121 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 122 :

- 중국 비료 시장, 특수 유형별, 수용성, 미터톤, 2016-2028년

- 그림 123 :

- 중국 비료 시장, 특수 유형별, 수용성, USD, 2016-2028년

- 그림 124 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 125 :

- 중국 비료 시장(2016-2028년, 적용 방식, 양, 미터톤별)

- 그림 126 :

- 중국 비료 시장, 애플리케이션 모드별, 가치, USD, 2016-2028년

- 그림 127 :

- 중국 비료 시장, 볼륨 점유율(%), 적용 모드별, 2016-2028년

- 그림 128 :

- 중국 비료 시장, 가치 점유율(%), 적용 방식별, 2016-2028년

- 그림 129 :

- 중국 비료 시장(2016-2028년, 시비 방식, 시비, 미터톤별)

- 그림 130 :

- 2016-2028년 중국 비료 시장, 시비 모드별, 시비, 미화

- 그림 131 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 132 :

- 중국 비료 시장, 적용 방식별, 엽면, 미터톤, 2016-2028년

- 그림 133 :

- 중국 비료 시장, 적용 방식별, 엽면, USD, 2016-2028년

- 그림 134 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 135 :

- 중국 비료 시장, 적용 방식별, 토양, 미터톤, 2016-2028년

- 그림 136 :

- 중국 비료 시장, 적용 방식별, 토양, USD, 2016-2028년

- 그림 137 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 138 :

- 2016-2028년 작물 유형, 양, 미터톤별 중국 비료 시장

- 그림 139 :

- 중국 비료 시장, 작물 유형, 가치, USD, 2016-2028년

- 그림 140 :

- 중국 비료 시장, 볼륨 점유율(%), 작물 유형별, 2016-2028년

- 그림 141 :

- 중국 비료 시장, 가치 점유율(%), 작물 유형별, 2016-2028년

- 그림 142 :

- 2016-2028년 작물 유형, 밭작물, 미터톤별 중국 비료 시장

- 그림 143 :

- 2016-2028년 작물 유형, 농작물, USD별 중국 비료 시장

- 그림 144 :

- 중국 비료 시장, 가치 점유율(%), 유형별, 2016-2028

- 그림 145 :

- 중국 비료 시장, 작물 유형별, 원예 작물, 미터톤, 2016-2028년

- 그림 146 :

- 중국 비료 시장, 작물 유형별, 원예 작물, USD, 2016-2028년

- 그림 147 :

- 중국 비료 시장, 가치 점유율(%), 유형별, 2016-2028

- 그림 148 :

- 중국 비료 시장(작물 유형별, 잔디 및 관상용, 미터톤, 2016-2028년)

- 그림 149 :

- 중국 비료 시장, 작물 유형별, 잔디 및 관상용, USD, 2016-2028년

- 그림 150 :

- 중국 비료 시장, 가치 점유율(%), 유형별, 2016-2028

- 그림 151 :

- 2018-2021년 전략적 움직임의 수에 따른 가장 활발한 기업인 중국 비료 시장

- 그림 152 :

- 중국 비료 시장, 가장 많이 채택된 전략, 2018-2021

- 그림 153 :

- 2021년 주요 업체별 중국 비료 시장 점유율(%)

중국 비료 산업 세분화

Complex, Straight는 유형별로 세그먼트로 다룹니다. Conventional, Specialty는 Form에 의해 세그먼트로 커버됩니다. Fertigation, Foliar, Soil은 Application Mode에서 세그먼트로 다룹니다. 들판 작물, 원예 작물, 잔디 및 관상용 작물은 작물 유형별로 분류됩니다.| 타입 | ||||||||||||||||||||||||||||||||

| 복잡한 | ||||||||||||||||||||||||||||||||

|

| 형태 | ||||||

| 전통적인 | ||||||

|

| 응용 모드 | |

| 비료 | |

| 잎 | |

| 흙 |

| 자르기 유형 | |

| 들판 작물 | |

| 원예 작물 | |

| 잔디 및 관상용 |

시장 정의

- 평균 영양소 적용률 - 국가별 농지 XNUMXha당 평균 영양소 소비량을 의미합니다.

- 적용되는 작물 유형 - 밭작물: 곡류, 콩류, 유지종자, 섬유질 작물, 마초작물, 원예: 과일, 채소, 플랜테이션 작물 및 향신료, 잔디 및 관상용 식물

- 시장 추정 수준 - 다양한 유형의 비료에 대한 시장 추정은 영양소 수준이 아닌 제품 수준에서 수행되었습니다.

- 대상 영양소 유형 - XNUMX차 영양소: N, P, K, XNUMX차 다량 영양소: Ca, Mg, S, 미량 영양소: Zn, Mn, Cu, Fe, Mo, B 등

연구 방법론

Mordor Intelligence는 모든 보고서에서 XNUMX단계 방법론을 따릅니다.

- 1단계: 주요 변수 식별: 강력한 예측 방법론을 구축하기 위해 1단계에서 식별된 변수와 요인을 사용 가능한 과거 시장 수치와 비교하여 테스트합니다. 반복적인 과정을 통해 시장 예측에 필요한 변수를 설정하고 이를 기반으로 모델을 구축한다.

- 2단계: 시장 모델 구축: 예측 연도의 시장 규모 추정치는 명목 기준입니다. 인플레이션은 가격 책정의 일부가 아니며 평균 판매 가격(ASP)은 각 국가의 예측 기간 동안 일정하게 유지됩니다.

- 3단계: 확인 및 마무리: 이 중요한 단계에서 모든 시장 수치, 변수 및 분석가 호출은 연구 대상 시장의 주요 연구 전문가로 구성된 광범위한 네트워크를 통해 검증됩니다. 응답자는 연구 대상 시장의 전체론적 그림을 생성하기 위해 수준과 기능에 따라 선택됩니다.

- 4단계: 연구 산출물: 신디케이트 보고서, 맞춤형 컨설팅 과제, 데이터베이스 및 구독 플랫폼