북미 애완동물 건강식품 시장 규모

| 아이콘 | 할아버지 | 가치관 |

|---|---|---|

|

|

학습 기간 | 2017 - 2029 |

|

|

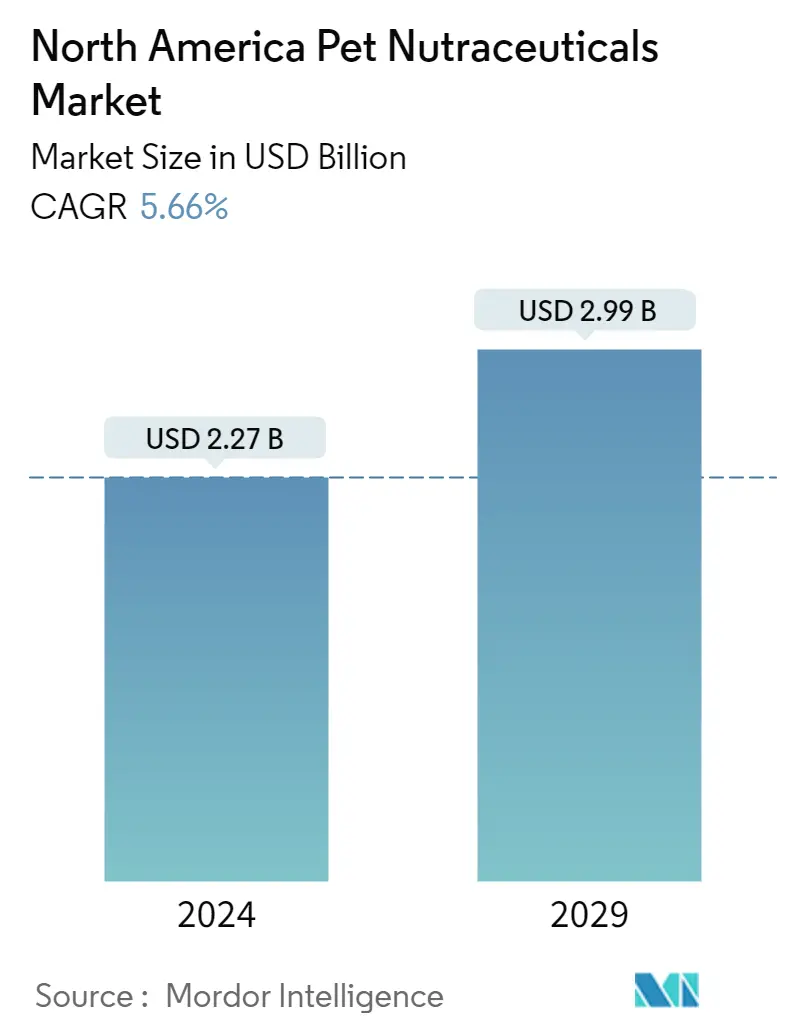

시장 규모(2024년) | USD 2.27 십억 |

|

|

시장 규모(2029년) | USD 2.99 십억 |

|

|

애완동물의 최대 점유율 | 개 |

|

|

CAGR(2024~2029) | 5.66 % |

|

|

국가별 최대 점유율 | United States |

주요 선수 |

||

|

||

|

*면책 조항: 주요 플레이어는 알파벳 순서로 정렬됩니다. |

북미 애완동물 기능식품 시장 분석

북미 애완동물 기능식품 시장 규모는 2.27년에 2024억 2.99천만 달러로 추산되며, 예측 기간(2029~5.66) 동안 연평균 성장률(CAGR) 2024%로 성장하여 2029년까지 XNUMX억 XNUMX천만 달러에 이를 것으로 예상됩니다.

2.27 억

2024년 시장 규모(USD)

2.99 억

2029년 시장 규모(USD)

2.42 %

CAGR (2017-2023)

5.66 %

CAGR (2024-2029)

하위 제품별 최대 시장

26.17 %

가치공유, 비타민과 미네랄, 2022

애완동물 건강에 대한 우려가 높아지면서 이 지역의 비타민과 미네랄에 대한 수요가 증가했습니다. 이러한 보충제는 애완동물의 신진대사와 면역력을 촉진하는 데 도움이 되기 때문입니다.

국가별 최대 시장

88.71 %

가치공유, 미국, 2022

애완동물 소유가 증가하고 비타민, 미네랄, 프로바이오틱스와 같은 천연 및 기능성 제품에 대한 애완동물 소유자의 관심이 높아지면서 미국 시장이 성장했습니다.

하위 제품별 가장 빠르게 성장하는 시장

6.35 %

예상 CAGR, 비타민과 미네랄, 2023-2029

애완동물 인구의 증가와 애완동물의 신체 기능을 조절하고 질병 저항성을 높이는 비타민과 미네랄의 능력은 예측 기간 동안 수요를 강화할 가능성이 높습니다.

국가별 가장 빠르게 성장하는 시장

9.42 %

예상 CAGR, 멕시코, 2023-2029

애완동물 소유율 증가, 도시화 추세 증가, 고품질 및 맞춤형 기능성 식품에 대한 수요 증가로 인해 국내 시장이 성장했습니다.

선도적인 시장 플레이어

24.04 %

시장 점유율, 네슬레(퓨리나), 2022

Nestle(Purina)는 새로운 특정 애완동물 건강 제품을 혁신하고 이 지역의 제조 시설을 확장하는 데 주력해 온 시장 리더입니다.

개는 관절 문제 및 소화 문제와 같은 많은 건강 문제에 취약하기 때문에 기능식품의 주요 소비자입니다.

- 애완동물 영양식품은 애완동물의 건강과 웰빙을 개선하기 위해 특별히 제조된 보충제입니다. 2022년에는 북미 반려동물 사료 시장의 2.8%를 차지했다. 9.9년에 비해 2022년에는 건강기능식품의 비중이 2017% 증가했는데, 이는 주로 예방 건강 관리의 중요성에 대한 애완동물 소유자의 인식이 높아졌기 때문입니다. 2021년 한 연구에 따르면 미국의 고양이와 개 주인 10명 중 XNUMX명은 팬데믹이 시작된 이후 애완동물의 건강에 더 많은 관심을 기울인 것으로 나타났습니다.

- 개는 1.24억 581.4천만 달러 규모로 기능성 식품 시장의 대부분을 차지했으며, 고양이와 기타 애완동물이 각각 226억 2022만 달러와 144억 96.5만 달러로 그 뒤를 이었습니다. 개가 더 큰 비율을 차지하는 것은 주로 다른 애완동물에 비해 개체 수가 많기 때문입니다. 104.9년 기준으로 이 지역에는 개가 69억 239만 마리가 있었고, 고양이와 기타 애완동물은 각각 XNUMX만 마리와 XNUMX억 XNUMX만 마리를 차지했습니다. 미국은 이 지역에서 가장 많은 애완동물 인구를 보유하고 있으며, 이는 XNUMX%(XNUMX억 XNUMX만 명)를 차지합니다. 또한 개는 관절 문제, 피부 알레르기, 소화 문제 등 다양한 건강 문제를 겪고 있는 것으로 알려져 있으며, 이로 인해 해당 지역의 기능성 식품에 대한 수요가 증가했습니다. 관절/이동성, 비타민 결핍, 전반적인 건강, 피부 코트 및 면역력은 애완동물 소유자가 개와 고양이 모두에게 돈을 지출하는 가장 인기 있는 조건 중 하나입니다.

- 애완동물 소유자의 인간화 추세 증가, 애완동물 인구 노령화, 전문적인 요구 증가, 전자상거래 채널의 증가가 시장을 이끄는 주요 요인이며, 예측 기간 동안 CAGR 5.0%를 기록할 것으로 예상됩니다.

미국은 비타민과 미네랄을 주요 기능식품으로 삼아 기능식품 시장을 지배했습니다.

- 북미 애완동물 기능성 식품 시장은 상당한 성장을 보였으며 예측 기간 동안 이러한 추세가 지속될 것으로 예상됩니다. 이러한 성장의 주요 동인 중 하나는 애완동물 인간화 추세가 증가하고 있다는 것입니다. 즉, 애완동물 소유자는 점점 더 애완동물을 가족 구성원으로 대하고 전반적인 건강과 복지에 초점을 맞추고 있습니다.

- 미국은 시장을 장악했으며, 88.7년 북미 애완동물 기능식품 시장 가치의 2022%를 차지했습니다.. 미국의 지배력은 주로 미국 내 애완동물 인구가 더 많기 때문이며, 239.1년에는 애완동물이 2022억 69.2만 마리로 북미 애완동물 인구의 약 5.0%에 해당합니다. 이러한 거대한 애완동물 인구로 인해 미국 애완동물 기능식품 시장 가치는 예측 기간 동안 XNUMX%의 CAGR을 기록할 것으로 예상됩니다.

- 캐나다는 126.4년 2022억 9.0만 달러로 시장 점유율이 두 번째로 높습니다. 미국에서 입양한 애완동물보다 애완동물을 입양하는 가구가 적기 때문에 두 번째로 큰 시장 점유율을 차지하고 있습니다. 애완동물 건강에 대한 인식이 높아지고 애완동물 지출이 증가함에 따라 국가는 예측 기간 동안 28.3%의 CAGR을 기록할 것으로 예상됩니다. 예를 들어, 캐나다의 애완동물 인구는 2022년에 XNUMX만 명이었습니다.

- 멕시코는 3.8년 시장 점유율의 약 2022%를 차지했다. 멕시코의 제한된 시장 점유율은 주로 국내 애완동물 인구가 제한되어 있기 때문이다. 그러나 애완동물 인간화가 증가하는 추세에 따라 예측 기간 동안 9.4%의 CAGR을 기록할 것으로 예상됩니다.

- 북미 지역의 애완동물 기능성 식품 시장은 예측 기간 동안 연평균 성장률(CAGR) 10.5%를 기록할 것으로 예상됩니다. 애완동물 건강과 웰빙에 대한 애완동물 소유자의 관심이 높아지면서 예측 기간 동안 시장이 활성화될 것으로 예상됩니다.

북미 애완동물 기능성 식품 시장 동향

젊은 성인과 밀레니얼 세대의 고양이 입양 증가가 고양이 사료 시장을 주도하고 있습니다.

- 북미에서는 반려동물에 대한 수요가 높고 개보다 고양이 사료에 대한 지출이 적기 때문에 고양이를 애완동물로 입양하는 경우가 증가하고 있습니다. 이 지역에서는 애완동물 인간화의 증가와 고양이가 개보다 살기 위해 필요한 면적이 적기 때문에 애완동물로서의 고양이가 13.6년에서 2017년 사이에 2022% 증가했습니다. 예를 들어, 미국에서는 고양이를 애완동물로 키우는 가구가 26년 2020%에서 53.5년 2022%로 증가했다.

- 미국, 캐나다, 멕시코에서는 재택근무 문화로 인해 반려동물에 대한 수요가 늘어나고 애완동물 소유자의 수가 밀레니얼 세대로 늘어나면서 팬데믹 기간 동안 고양이를 애완동물로 채택하는 비율이 높아졌습니다. 예를 들어, 2022년에는 밀레니얼 세대가 미국 반려동물 부모의 33%에 달했습니다. 2020년에는 애완 고양이 인구의 40%가 미국의 동물 보호소에서 입양되었습니다. 또한, 애완동물 부모들은 고소득으로 인해 애완동물 상점에서 고양이를 구입했으며, 2020년에는 미국 고양이 부모의 43%가 애완동물 상점에서 고양이를 구입했습니다. 따라서 이 지역의 애완동물로서의 고양이는 5.34년부터 2020년 사이에 2022% 증가했습니다.

- 이 지역에서는 성묘보다 어린 고양이가 더 많이 입양되고 있으며, 그 숫자는 미국이 가장 높습니다. 예를 들어, 2021년 미국에서 입양된 고양이 개체수는 684,144마리였으며, 입양된 고양이 중 어린 고양이가 53.5%를 차지했습니다. 애완동물을 키우는 어린 고양이와 밀레니얼 세대의 인구가 늘어나 예측 기간 동안 애완동물 사료 제품의 성장에 도움이 될 것으로 예상됩니다. 고양이의 입양 및 구매 증가와 반려동물의 인간화 증가는 반려동물 인구 증가에 도움이 될 것으로 예상됩니다.

개는 고양이보다 더 많은 양의 음식을 소비하고 소화 문제에 더 취약하기 때문에 더 높은 지출을 차지했습니다.

- 북미에서는 애완동물 관련 지출이 증가하고 있습니다. 애완동물 지출의 증가는 다양한 종류의 애완동물 사료의 가용성과 미국과 캐나다의 애완동물 사료 제품의 프리미엄화 증가로 인한 것입니다. 반려동물을 가족처럼 대하는 부모들의 관심이 높아지고, 반려동물 전문 사료에 대한 인식이 높아짐에 따라 반려동물 관련 지출은 더욱 늘어날 것으로 예상됩니다. 2020년에는 애완동물 부모가 애완동물의 건강 요구에 대한 더 큰 인식에 맞춰 애완동물이 더 높은 면역력과 향상된 소화 시스템을 갖기를 원했기 때문에 애완동물 보충제 판매가 약 200% 증가했습니다.

- 애완동물 부모가 가장 많이 지출하는 비용은 애완동물 사료이며, 이는 예측 기간 동안 증가할 것으로 추정됩니다. 예를 들어, 42.4년 미국 애완동물 지출의 2022%를 애완동물 사료가 차지했습니다. 개 사료 지출 비중이 고양이보다 높은 이유는 개가 고양이보다 더 많은 양의 음식을 소비하기 때문입니다. 반려동물 부모들은 반려동물에게 프리미엄 반려동물 사료를 제공하고, 반려동물을 가족처럼 생각하여 지역 내 반려동물 미용, 반려동물 어린이집 등의 서비스를 이용합니다. 미국에서는 반려동물 부모의 약 40%가 고급 반려동물 사료를 구매했으며, 11.4년에는 반려동물 미용, 반려동물 산책 등 서비스에 2022억 달러가 지출되었습니다.

- 애완동물 부모는 온라인 소매점, 슈퍼마켓, 애완동물 상점을 통해 애완동물 사료를 구입합니다. 전자상거래 사이트에서 다양한 애완동물 사료 제품을 구입할 수 있으므로 온라인 소매업체를 통해 애완동물 사료 판매가 증가합니다. 또한 전염병으로 인해 온라인 주문 수가 증가했습니다. 미국에서는 식품을 포함한 애완동물 관리 제품의 온라인 판매가 32년 2020%에서 40년 2022%로 증가했습니다. 프리미엄화와 고품질 식품의 이점에 대한 인식 제고는 이 지역의 애완동물 지출을 증가시킬 것으로 예상되는 요인입니다.

보고서에서 다루는 기타 주요 산업 동향

- 동물 보호소에서 개를 확보하는 비율이 증가하고 애완동물 생태계가 진화하면서 시장 성장이 가속화되고 있습니다.

- 낮은 유지 관리와 편안함으로 인해 다른 애완동물의 입양이 늘어나고 있습니다.

북미 애완동물 기능식품 산업 개요

북미 애완동물 기능식품 시장은 상위 56.78개 회사가 XNUMX%를 점유하여 적당히 통합되었습니다. 이 시장의 주요 업체로는 ADM, Mars Incorporated, Nestle(Purina), Schell & Kampeter Inc.(Diamond Pet Foods) 및 Vetoquinol(알파벳순)이 있습니다.

북미 애완동물 기능식품 시장 리더

ADM

화성 통합

네슬레 (퓨리나)

Schell & Kampeter Inc.(다이아몬드 펫 푸드)

베토퀴놀

다른 중요한 회사로는 Alltech, Clearlake Capital Group, LP(Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Virbac가 있습니다.

*면책 조항: 주요 플레이어는 알파벳 순서로 정렬됩니다.

북미 애완동물 기능성 식품 시장 뉴스

- 2월 2023: ADM이 스페인에 새로운 프로바이오틱스 및 포스트바이오틱스 생산 시설을 오픈했습니다. 이 시설은 북미, EMEA 및 아시아 태평양 지역에 이러한 보충제를 공급할 것입니다.

- 2023년 XNUMX월: Clearlake Capital Group LP의 자회사인 Wellness Pet Company Inc.는 전반적인 웰빙 증진을 위해 일상적인 건강상의 이점을 제공하는 데 우선순위를 둔 반려견을 위한 새로운 종류의 보충제를 출시했습니다. 이러한 제품은 장기적인 건강과 웰빙을 위한 애완동물 부모의 적극적인 접근 방식을 충족하는 데 도움이 됩니다.

- 2023년 XNUMX월: Mars Incorporated는 애완동물 예방 관리를 발전시키기 위해 개와 고양이 게놈에 대한 공개 액세스 데이터베이스를 만들기 위해 Broad Institute와 제휴했습니다. 이는 애완동물 건강의 미래를 위한 과학적 혁신을 이끄는 보다 효과적인 정밀 의약품과 다이어트를 개발하는 것을 목표로 합니다.

이 보고서를 사용하면 무료

우리는 업계의 기본 구조를 나타내는 지역 및 국가 수준 지표에 대한 포괄적이고 포괄적인 데이터 포인트 세트를 무료로 제공합니다. 90개 이상의 무료 차트 형식으로 제공되는 이 섹션은 식품, 간식, 수의학 식단 및 기능식품/보충제를 포함한 다양한 애완동물 식품에 대한 지출과 관련하여 다양한 국가의 찾기 어려운 데이터를 다루고 있습니다.

북미 애완동물 기능식품 시장 보고서 – 목차

요약 및 주요 결과

보고서 제안

1. 소개

1.1. 연구 가정 및 시장 정의

1.2. 연구의 범위

1.3. 연구 방법론

2. 주요 산업 동향

2.1. 애완동물 개체수

2.1.1. 고양이

2.1.2. 개

2.1.3. 기타 애완동물

2.2. 애완동물 지출

2.3. 규제 프레임 워크

2.4. 가치 사슬 및 유통 채널 분석

3. 시장 세분화(USD 및 거래량의 시장 규모, 2029년까지의 예측 및 성장 전망 분석 포함)

3.1. 하위 제품

3.1.1. 우유 생리활성물질

3.1.2. 오메가 -3 지방산

3.1.3. 생균제

3.1.4. 단백질과 펩티드

3.1.5. 비타민과 미네랄

3.1.6. 기타 건강식품

3.2. 애완 동물

3.2.1. 고양이

3.2.2. 개

3.2.3. 기타 애완동물

3.3. 유통 채널

3.3.1. 편의점

3.3.2. 온라인 채널

3.3.3. 전문점

3.3.4. 슈퍼마켓/하이퍼마켓

3.3.5. 다른 채널

3.4. 국가

3.4.1. 캐나다

3.4.2. 멕시코

3.4.3. 미국

3.4.4. 북미의 나머지 지역

4. 경쟁 구도

4.1. 주요 전략적 움직임

4.2. 시장 점유율 분석

4.3. 회사 풍경

4.4. 회사 개요

4.4.1. ADM

4.4.2. 올테크

4.4.3. Clearlake Capital Group, LP(웰니스 펫 컴퍼니(Wellness Pet Company Inc.))

4.4.4. 데크라 제약 PLC

4.4.5. 주식회사 마스

4.4.6. 네슬레 (퓨리나)

4.4.7. 뉴트라맥스 연구소(Nutramax Laboratories Inc.)

4.4.8. Schell & Kampeter Inc. (다이아몬드 애완동물 식품)

4.4.9. 베토퀴놀

4.4.10. 버박

5. 애완동물 식품 CEO를 위한 주요 전략적 질문

6. 부록

6.1. 글로벌 개요

6.1.1. 개요

6.1.2. 포터의 다섯 가지 힘 프레임워크

6.1.3. 글로벌 가치 사슬 분석

6.1.4. 시장 역학(DRO)

6.2. 출처 및 참조

6.3. 표 및 그림 목록

6.4. 주요 통찰력

6.5. 데이터 팩

6.6. 용어집

표 및 그림 목록

- 그림 1 :

- 애완동물 고양이 개체수, 북미, 2017년 - 2022년

- 그림 2 :

- 애완견 개체 수, 북미, 2017년 - 2022년

- 그림 3 :

- 기타 애완동물의 애완동물 개체수, 북미, 2017년 - 2022년

- 그림 4 :

- 북미, 2017~2022년 고양이당 애완동물 지출, 미국 달러

- 그림 5 :

- 개당 애완동물 지출, 미국 달러, 북미, 2017 - 2022

- 그림 6 :

- 기타 애완동물당 애완동물 지출, USD, 북미, 2017 - 2022

- 그림 7 :

- 애완동물 영양식품/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 8 :

- 애완동물 영양식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 9 :

- 하위 제품 카테고리별 애완 동물 영양제/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 10 :

- 하위 제품 카테고리별 애완동물 기능성 식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 11 :

- 하위 제품 카테고리별 애완 동물 영양제/보충제의 볼륨 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 12 :

- 하위 제품 카테고리별 애완동물 영양제/보충제의 가치 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 13 :

- 2017년부터 2029년까지 북미 지역의 우유 생체활성물질 양, 미터톤

- 그림 14 :

- 우유 생체활성물질의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 15 :

- 유통 채널별 우유 생체활성물질의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 16 :

- 오메가-3 지방산의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 17 :

- 오메가-3 지방산의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 18 :

- 분포 채널별 오메가-3 지방산의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 19 :

- 프로바이오틱스의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 20 :

- 프로바이오틱스의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 21 :

- 유통 채널별 프로바이오틱스의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 22 :

- 단백질 및 펩티드의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 23 :

- 단백질 및 펩티드의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 24 :

- 유통 채널별 단백질 및 펩티드의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 25 :

- 비타민 및 미네랄 양, 미터톤, 북미, 2017년 - 2029년

- 그림 26 :

- 비타민과 미네랄의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 27 :

- 유통 채널별 비타민 및 미네랄의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 28 :

- 기타 기능성 식품의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 29 :

- 기타 기능성 식품의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 30 :

- 유통 채널별 기타 기능성 식품의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 31 :

- 애완동물 종류별 애완동물 영양제/보충제 양, 미터톤, 북미, 2017년 - 2029년

- 그림 32 :

- 애완동물 유형별 애완동물 기능성식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 33 :

- 애완동물 종류별 애완동물 영양제/보충제의 양 점유율, %, 북미, 2017년 VS 2023년 VS 2029년

- 그림 34 :

- 애완동물 유형별 애완동물 기능성식품/보충제의 가치 점유율, %, 북미, 2017년 VS 2023년 VS 2029년

- 그림 35 :

- 애완용 고양이 영양제/보충제 양, 미터톤, 북미, 2017년 - 2029년

- 그림 36 :

- 애완용 고양이 영양제/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 37 :

- 애완 동물 영양제/보충제 카테고리별 애완 고양이 영양제/보충제의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 38 :

- 애완견 영양식품/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 39 :

- 애완견 영양제/보충제의 가치, 북미, 미국 달러, 2017년 - 2029년

- 그림 40 :

- 애완견 기능성 식품/보충제 카테고리별 애완견 기능성 식품/보충제의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 41 :

- 기타 애완동물 영양제/보충제 양, 미터톤, 북미, 2017년 - 2029년

- 그림 42 :

- 기타 애완동물 영양제/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 43 :

- 기타 애완동물 기능식품/보충제의 가치 점유율(PET 카테고리별), %, 북미, 2022년 및 2029년

- 그림 44 :

- 유통 채널을 통해 판매된 애완동물 기능성 식품/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 45 :

- 유통 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치, 북미, 2017년 - 2029년

- 그림 46 :

- 유통 채널을 통해 판매된 애완동물 영양식품/보충제의 볼륨 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 47 :

- 유통 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 48 :

- 편의점을 통해 판매된 애완동물 영양식품/보충제 판매량, 미터톤, 북미, 2017년 - 2029년

- 그림 49 :

- 편의점을 통해 판매된 애완동물 영양식품/보충제의 가치, 북미, 2017년 - 2029년

- 그림 50 :

- 편의점을 통해 판매된 애완동물 영양제/보충제의 하위 제품 카테고리별 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 51 :

- 온라인 채널을 통해 판매된 애완동물 영양식품/보충제 수량, 미터톤, 북미, 2017년 - 2029년

- 그림 52 :

- 온라인 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 53 :

- 하위 제품 카테고리별 온라인 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 54 :

- 전문점을 통해 판매된 애완동물 영양식품/보충제 수량, 미터톤, 북미, 2017년 - 2029년

- 그림 55 :

- 전문점을 통해 판매된 애완동물 영양식품/보충제의 가치, 북미, 2017년 - 2029년

- 그림 56 :

- 전문 매장을 통해 판매된 애완동물 영양제/보충제의 하위 제품 카테고리별 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 57 :

- 슈퍼마켓/대형마트를 통해 판매된 애완동물 영양식품/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 58 :

- 슈퍼마켓/대형마트를 통해 판매된 애완동물 기능성 식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 59 :

- 슈퍼마켓/대형마트를 통해 판매된 애완동물 영양제/보충제의 하위 제품 범주별 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 60 :

- 다른 채널을 통해 판매된 애완동물 기능성 식품/보충제의 양, 미터톤, 북미, 2017년 - 2029년

- 그림 61 :

- 다른 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 62 :

- 하위 제품 카테고리별로 다른 채널을 통해 판매된 애완동물 기능성 식품/보충제의 가치 점유율, %, 북미, 2022년 및 2029년

- 그림 63 :

- 국가별 애완동물 영양식품/보충제 양, 미터톤, 북미, 2017년 - 2029년

- 그림 64 :

- 국가별 애완동물 영양식품/보충제의 가치, 미국 달러, 북미, 2017년 - 2029년

- 그림 65 :

- 국가별 애완동물 영양식품/보충제의 양 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 66 :

- 국가별 애완동물 영양식품/보충제의 가치 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 67 :

- 애완동물 영양식품/보충제 양, 미터톤, 캐나다, 2017년 - 2029년

- 그림 68 :

- 애완동물 영양식품/보충제의 가치, 미국 달러, 캐나다, 2017년 - 2029년

- 그림 69 :

- 하위 제품별 애완동물 기능성 식품/보충제의 가치 점유율, %, 캐나다, 2022년 및 2029년

- 그림 70 :

- 애완동물 영양제/보충제 양, 미터톤, 멕시코, 2017년 - 2029년

- 그림 71 :

- 애완동물 영양식품/보충제의 가치, 미국 달러, 멕시코, 2017년 - 2029년

- 그림 72 :

- 하위 제품별 애완동물 기능성 식품/보충제의 가치 점유율, %, 멕시코, 2022년 및 2029년

- 그림 73 :

- 미국, 2017년부터 2029년까지 애완동물 영양식품/보충제 양, 미터톤

- 그림 74 :

- 애완동물 영양제/보충제의 가치, 미국 달러, 2017년 - 2029년

- 그림 75 :

- 하위 제품별 애완동물 기능성 식품/보충제의 가치 점유율, %, 미국, 2022년 및 2029년

- 그림 76 :

- 애완동물 영양식품/보충제의 양, 미터톤, 북미 기타 지역, 2017년 - 2029년

- 그림 77 :

- 애완동물 영양식품/보충제의 가치, 미국 달러, 북미 기타 지역, 2017년 - 2029년

- 그림 78 :

- 하위 제품별 애완동물 기능성 식품/보충제의 가치 점유율, %, 북미 나머지 지역, 2022년 및 2029년

- 그림 79 :

- 2017년부터 2023년까지 북미 지역의 전략적 움직임 수 기준 가장 활동적인 기업

- 그림 80 :

- 가장 많이 채택된 전략, COUNT, 북미, 2017 - 2023

- 그림 81 :

- 주요 기업의 가치 점유율, %, 북미, 2022년

북미 애완동물 기능성 식품 산업 세분화

우유 생리활성물질, 오메가-3 지방산, 프로바이오틱스, 단백질 및 펩티드, 비타민 및 미네랄은 하위 제품별로 분류됩니다. 고양이, 개는 애완동물 세그먼트로 분류됩니다. 편의점, 온라인 채널, 전문점, 슈퍼마켓/대형마트는 유통 채널별로 분류됩니다. 캐나다, 멕시코, 미국은 국가별로 분류됩니다.

- 애완동물 영양식품은 애완동물의 건강과 웰빙을 개선하기 위해 특별히 제조된 보충제입니다. 2022년에는 북미 반려동물 사료 시장의 2.8%를 차지했다. 9.9년에 비해 2022년에는 건강기능식품의 비중이 2017% 증가했는데, 이는 주로 예방 건강 관리의 중요성에 대한 애완동물 소유자의 인식이 높아졌기 때문입니다. 2021년 한 연구에 따르면 미국의 고양이와 개 주인 10명 중 XNUMX명은 팬데믹이 시작된 이후 애완동물의 건강에 더 많은 관심을 기울인 것으로 나타났습니다.

- 개는 1.24억 581.4천만 달러 규모로 기능성 식품 시장의 대부분을 차지했으며, 고양이와 기타 애완동물이 각각 226억 2022만 달러와 144억 96.5만 달러로 그 뒤를 이었습니다. 개가 더 큰 비율을 차지하는 것은 주로 다른 애완동물에 비해 개체 수가 많기 때문입니다. 104.9년 기준으로 이 지역에는 개가 69억 239만 마리가 있었고, 고양이와 기타 애완동물은 각각 XNUMX만 마리와 XNUMX억 XNUMX만 마리를 차지했습니다. 미국은 이 지역에서 가장 많은 애완동물 인구를 보유하고 있으며, 이는 XNUMX%(XNUMX억 XNUMX만 명)를 차지합니다. 또한 개는 관절 문제, 피부 알레르기, 소화 문제 등 다양한 건강 문제를 겪고 있는 것으로 알려져 있으며, 이로 인해 해당 지역의 기능성 식품에 대한 수요가 증가했습니다. 관절/이동성, 비타민 결핍, 전반적인 건강, 피부 코트 및 면역력은 애완동물 소유자가 개와 고양이 모두에게 돈을 지출하는 가장 인기 있는 조건 중 하나입니다.

- 애완동물 소유자의 인간화 추세 증가, 애완동물 인구 노령화, 전문적인 요구 증가, 전자상거래 채널의 증가가 시장을 이끄는 주요 요인이며, 예측 기간 동안 CAGR 5.0%를 기록할 것으로 예상됩니다.

| 하위 제품 | |

| 우유 생리활성물질 | |

| 오메가 3 지방산 | |

| 프로바이오틱스 | |

| 단백질 및 펩티드 | |

| 비타민과 미네랄 | |

| 기타 건강식품 |

| 반려동물 | |

| 고양이 | |

| 개 | |

| 기타 애완동물 |

| 유통 채널 | |

| 편의점 | |

| 온라인 채널 | |

| 전문점 | |

| 슈퍼마켓/대형마트 | |

| 기타 채널 |

| 국가 | |

| Canada | |

| 맥시코 | |

| United States | |

| 북미의 나머지 |

시장 정의

- 기능 - 반려동물 사료는 일반적으로 반려동물에게 완전하고 균형 잡힌 영양을 제공하기 위한 것이지만 주로 기능성 제품으로 사용됩니다. 범위에는 수의학적 식단을 포함하여 애완동물이 섭취하는 음식과 보충제가 포함됩니다. 애완동물에게 직접 공급되는 보충제/기능식품은 범위에 포함됩니다.

- 리셀러 - 부가가치 없이 애완동물 사료를 재판매하는 회사는 이중 계산을 피하기 위해 시장 범위에서 제외되었습니다.

- 최종 소비자 - 애완동물 소유자는 조사 대상 시장의 최종 소비자로 간주됩니다.

- 유통 채널 - 슈퍼마켓/대형마트, 전문점, 편의점, 온라인 채널 및 기타 채널이 범위에 포함됩니다. 반려동물 관련 기본상품과 맞춤상품을 전문적으로 판매하는 매장은 전문점으로 간주됩니다.

| 키워드 | 정의 |

|---|---|

| 애완 동물 사료 | 애완동물 사료의 범위에는 음식, 간식, 수의학 식단, 기능식품/보충제 등 애완동물이 먹을 수 있는 음식이 포함됩니다. |

| 음식 | 식품은 애완동물이 섭취하도록 고안된 동물 사료입니다. 개, 고양이 및 기타 동물을 포함한 다양한 유형의 애완동물의 필수 영양소를 제공하고식이 요구 사항을 충족하도록 제조되었습니다. 이들은 일반적으로 건식 및 습식 애완동물 사료로 구분됩니다. |

| 건사료 | 건조 애완동물 사료는 압출/구우거나(키블) 또는 플레이크 형태로 만들 수 있습니다. 수분 함량은 일반적으로 약 12~20%로 낮습니다. |

| 젖은 애완 동물 사료 | 통조림 애완동물 사료 또는 촉촉한 애완동물 사료라고도 알려진 습식 애완동물 사료는 일반적으로 건식 애완동물 사료에 비해 수분 함량이 더 높으며, 수분 함량은 종종 70-80%입니다. |

| 키블 | 키블은 작고 한 입 크기의 조각이나 알갱이로 된 건조 가공된 애완동물 사료입니다. 개, 고양이 및 기타 동물과 같은 다양한 가축에게 균형 잡힌 영양을 제공하도록 특별히 제조되었습니다. |

| 취급 | 애완동물 간식은 애완동물에게 애정을 표현하고 좋은 행동을 장려하기 위해 제공되는 특별한 음식이나 보상입니다. 특히 훈련 중에 사용됩니다. 애완동물 간식은 고기나 고기에서 추출한 재료를 다른 재료와 다양한 조합으로 만들어집니다. |

| 치과 치료 | 애완동물 치과용 간식은 애완동물의 구강 위생을 향상시키기 위해 제조된 특수 간식입니다. |

| 크런치 간식 | 탱탱하고 바삭바삭한 식감으로 반려동물에게 좋은 영양공급원이 될 수 있는 반려동물 간식입니다. |

| 부드럽고 쫄깃한 간식 | 부드럽고 쫄깃한 애완동물 간식은 씹기 쉽고 소화하기 쉽도록 제조된 일종의 애완동물 식품입니다. 일반적으로 고기, 가금류 또는 야채와 같은 부드럽고 유연한 재료를 혼합하여 한 입 크기의 조각이나 스트립으로 만듭니다. |

| 동결건조 및 육포 간식 | 동결건조 및 육포 간식은 반려동물에게 주는 간식으로, 영양 성분을 손상시키지 않고 특별한 보존 공정을 거쳐 제조되어 오랫동안 지속되는 영양이 풍부한 간식입니다. |

| 요로 질환 다이어트 | 이는 요로 건강을 증진하고 요로 감염 및 기타 요로 문제의 위험을 줄이기 위해 특별히 고안된 상업용 다이어트입니다. |

| 신장 다이어트 | 신장 질환이나 신부전증이 있는 반려동물의 건강을 지원하기 위해 제조된 전문 반려동물 식품입니다. |

| 소화 민감성 다이어트 | 소화에 민감한 식단은 음식 과민증, 알레르기 및 민감성과 같은 소화 문제가 있는 애완동물의 영양 요구를 충족시키기 위해 특별히 고안되었습니다. 이러한 식단은 쉽게 소화되고 애완동물의 소화 문제 증상을 줄이기 위해 고안되었습니다. |

| 구강 관리 다이어트 | 반려동물용 구강관리 다이어트는 반려동물의 구강 건강과 위생을 증진하기 위해 특별히 제조된 다이어트입니다. |

| 곡물이 함유되지 않은 애완동물 식품 | 밀, 옥수수, 콩과 같은 일반적인 곡물을 포함하지 않는 애완동물 사료입니다. 곡물 없는 식단은 대체 옵션을 찾고 있는 애완동물 소유자나 애완동물이 특정한 식이 요법에 민감한 경우 선호하는 경우가 많습니다. |

| 프리미엄 애완동물 사료 | 우수한 성분으로 제조된 고품질 애완동물 사료는 표준 애완동물 사료에 비해 추가적인 영양적 이점을 제공하는 경우가 많습니다. |

| 천연 애완동물 식품 | 최소한의 가공과 인공 방부제를 사용하지 않고 천연 재료로 만든 애완동물 사료입니다. |

| 유기농 애완동물 사료 | 애완동물 사료는 합성 살충제, 호르몬, 유전자 변형 유기체(GMO)가 없는 유기농 재료를 사용하여 생산됩니다. |

| 밀어 냄 | 높은 압력과 온도에서 재료를 조리, 혼합, 성형하는 건조 애완동물 사료를 생산하는 데 사용되는 제조 공정입니다. |

| 기타 애완동물 | 다른 애완동물로는 새, 물고기, 토끼, 햄스터, 흰담비, 파충류 등이 있습니다. |

| 기호성 | 애완동물 사료의 맛, 질감, 향은 애완동물의 매력과 수용도에 영향을 미칩니다. |

| 완전하고 균형잡힌 애완동물 사료 | 추가적인 보충 없이 반려동물의 영양 요구를 충족시키기 위해 모든 필수 영양소를 적절한 비율로 제공하는 반려동물 사료입니다. |

| 방부제 | 이는 유통 기한을 연장하고 부패를 방지하기 위해 애완동물 사료에 첨가되는 물질입니다. |

| 영양제 | 기본 영양 이상의 건강상의 이점을 제공하는 식품에는 잠재적인 치료 효과가 있는 생리 활성 화합물이 포함되어 있는 경우가 많습니다. |

| 프로바이오틱스 | 장내 세균총의 건강한 균형을 촉진하고 반려동물의 소화기 건강과 면역 기능을 지원하는 유익한 박테리아가 살고 있습니다. |

| 항산화제 | 신체의 유해한 자유 라디칼을 중화하고 세포 건강을 촉진하며 애완동물의 면역 체계를 지원하는 데 도움이 되는 화합물입니다. |

| 유통 기한 | 애완동물 사료가 생산일 이후에도 안전하고 영양학적으로 섭취 가능한 기간입니다. |

| 처방 다이어트 | 수의사의 감독 하에 특정 질병을 해결하기 위해 제조된 특수 애완동물 사료입니다. |

| 알레르기 항원 | 일부 애완동물에게 알레르기 반응을 일으켜 음식 알레르기나 민감성을 유발할 수 있는 물질입니다. |

| 통조림 식품 | 캔에 포장되어 건조사료보다 수분함량이 높은 습식사료입니다. |

| 제한된 성분 다이어트(LID) | 잠재적인 알레르기 유발 물질을 최소화하기 위해 성분 수를 줄여 만든 애완동물 사료입니다. |

| 보장 된 분석 | 애완동물 사료에 존재하는 특정 영양소의 최소 또는 최대 수준입니다. |

| 체중 관리 | 애완동물이 건강한 체중을 유지하거나 체중 감량 노력을 지원하도록 고안된 애완동물 사료입니다. |

| 기타 건강식품 | 여기에는 프리바이오틱스, 항산화제, 소화 섬유, 효소, 에센셜 오일 및 허브가 포함됩니다. |

| 기타 수의학 식단 | 여기에는 체중 관리 다이어트, 피부 및 털 건강, 심장 관리, 관절 관리가 포함됩니다. |

| 기타 간식 | 여기에는 생가죽, 미네랄 블록, 핥을 수 있는 물질, 캣닢이 포함됩니다. |

| 기타 건조식품 | 여기에는 시리얼 플레이크, 믹서, 식사 토퍼, 동결 건조 식품 및 공기 건조 식품이 포함됩니다. |

| 다른 동물들 | 여기에는 새, 어류, 파충류, 작은 동물(토끼, 흰 족제비, 햄스터)이 포함됩니다. |

| 기타 유통 채널 | 여기에는 동물병원, 규제되지 않은 지역 상점, 사료 및 농장 상점이 포함됩니다. |

| 단백질 및 펩티드 | 단백질은 아미노산이라는 기본 단위로 구성된 큰 분자로, 반려동물의 성장과 발달에 도움을 줍니다. 펩타이드는 2~50개의 아미노산으로 구성된 짧은 끈입니다. |

| 오메가 3 지방산 | 오메가-3 지방산은 반려동물의 전반적인 건강과 웰빙에 중요한 역할을 하는 필수 다중 불포화 지방입니다. |

| 비타민 | 비타민은 중요한 생리적 기능에 필수적인 필수 유기 화합물입니다. |

| 미네랄 | 미네랄은 애완동물의 다양한 생리적 기능에 필수적인 자연 발생 무기 물질입니다. |

| CKD | 만성 신장 질환 |

| DHA | 도코 사 헥사 엔 산 |

| EPA | 에이코 사 펜타 엔 산 |

| 알라 | 알파 리놀렌산 |

| BHA | 부틸화하이드록시아니솔 |

| BHT | 부틸화 하이드록시톨루엔 |

| FLUTD | 고양이 하부 요로 질환 |

연구 방법론

Mordor Intelligence는 모든 보고서에서 XNUMX단계 방법론을 따릅니다.

- 1단계: 주요 변수 식별: 강력한 예측 방법론을 구축하기 위해 1단계에서 식별된 변수와 요인을 사용 가능한 과거 시장 수치와 비교하여 테스트합니다. 반복적인 과정을 통해 시장 예측에 필요한 변수를 설정하고 이를 기반으로 모델을 구축한다.

- 2단계: 시장 모델 구축: 예측 연도의 시장 규모 추정치는 명목 기준입니다. 인플레이션은 가격 책정의 일부가 아니며 평균 판매 가격(ASP)은 예측 기간 내내 일정하게 유지됩니다.

- 3단계: 확인 및 마무리: 이 중요한 단계에서 모든 시장 수치, 변수 및 분석가 호출은 연구 대상 시장의 주요 연구 전문가로 구성된 광범위한 네트워크를 통해 검증됩니다. 응답자는 연구 대상 시장의 전체론적 그림을 생성하기 위해 수준과 기능에 따라 선택됩니다.

- 4단계: 연구 산출물: 신디케이트 보고서, 맞춤형 컨설팅 과제, 데이터베이스 및 구독 플랫폼